Vermögensteuer: Gegen Ungleichheit und gegen die Unterfinanzierung der öffentlichen Haushalte

17. Januar 2019 | Kai Eicker-Wolf

Ein wesentlicher Bezugspunkt in der internationalen Verteilungsdebatte ist Thomas Pikettys Buch »Das Kapital im 21. Jahrhundert« (2014), das im August 2013 erschienen ist und weltweit hohe Beachtung gefunden hat. Piketty hat in seinem Buch Daten zur langfristigen Entwicklung der Einkommens- und Vermögensverteilung zusammengetragen und analysiert. Hierauf beruht seine Befürchtung, dass für das laufende Jahrhundert eine zunehmende Ungleichverteilung von Einkommen und Vermögen droht. Um dies zu verhindern, empfiehlt Piketty insbesondere steuerpolitische Maßnahmen wie eine hohe Einkommensteuer (Spitzensteuersatz: 80 Prozent) und eine progressive Besteuerung von Vermögen, welche Milliardäre mit Steuersätzen von zehn Prozent und mehr belasten soll.

Die folgenden Ausführungen befassen sich mit der Verteilung der Vermögen, der Unterfinanzierung öffentlicher Haushalte sowie der Möglichkeit einer moderaten Vermögensbesteuerung in Deutschland.

Verteilung von Einkommen und Vermögen in Deutschland

Zwischen der Verteilung von Einkommen und Vermögen bestehen Wechselwirkungen: Je höher das Haushaltseinkommen, desto größer ist der Anteil, der gespart werden kann und auch gespart wird. Die Sparquote, das heißt der Anteil der Ersparnis am Einkommen des jeweiligen Haushalts, nimmt mit steigendem Einkommen zu. Dabei steigt der Anteil der Einkommen aus unternehmerischer Tätigkeit und Vermögen (Einkommen aus Unternehmensgewinn, Vermietung von Wohneigentum usw.) an den Einkommen der privaten Haushalte mit zunehmender Höhe des Haushaltseinkommens: Vergrößern sich die Gewinn- und Vermögenseinkommen schneller als die Einkommen aus Arbeit, dann wird dies in Verbindung mit dem geschilderten positiven Zusammenhang von Haushaltseinkommen und Sparquote die Ungleichverteilung der Vermögen steigern.

Erhöhen Haushalte ihr Vermögen durch hohe Ersparnisse, so werden sie aus dieser Vermögensbildung in Zukunft höhere Kapitaleinkommen beziehen und so ihr Gesamteinkommen weiter vergrößern. Dieser Effekt wird noch dadurch verstärkt, dass hohe Vermögen in der Regel höhere Renditen erzielen, unter anderem weil sie ihr Portfolio besser diversifizieren können.

Eine wichtige Rolle bei der Konzentration von Vermögen spielen auch Erbschaften: Diese stellen für die Begünstigten ein leistungsloses Einkommen dar, häufig in sehr hohem Umfang. Reiche Erben werden so aufgrund ihrer sozialen Herkunft doppelt privilegiert, da sie in der Regel sowieso schon bessere Bildungs- und damit Verdienstmöglichkeiten haben.

In Deutschland hat sich vor diesem Hintergrund eine zunehmende Ungleichverteilung bei den Einkommen herausgebildet. Der Anteil der der Löhne an den allen Einkommen ist seit Anfang des Jahrhunderts deutlich gesunken. Dabei ist insbesondere der Niedriglohnsektor in Deutschland seit Mitte der 1990er Jahre stark gewachsen und im internationalen Vergleich sehr groß – trotz Einführung des Mindestlohns ist kein Rückgang bei der ▸Niedriglohnbeschäftigung auszumachen (Kalina/Weinkopf 2017). Der wichtigste Grund für die Ausdifferenzierung der Markteinkommen und der Ausweitung des Niedriglohnsektors ist die ▸abnehmende Tarifbindung (vgl. Bosch/Kalina 2017a und 2017b, Schreiner 2017).

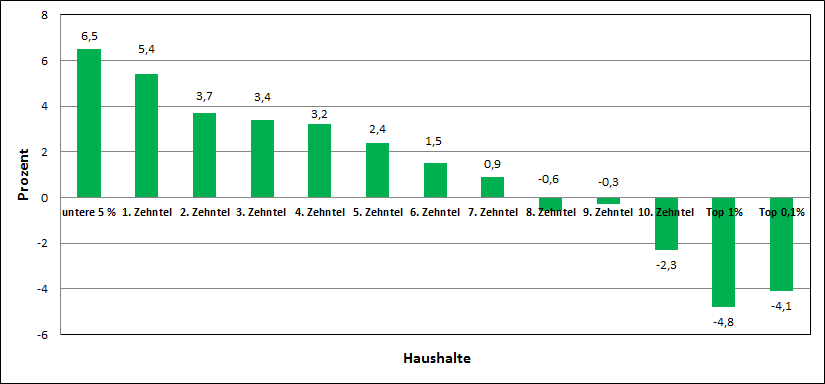

Wird die Verteilung der Haushaltseinkommen (personelle Einkommensverteilung), also die Verteilung der Summe aller Einkommen je Haushalt, in den zurückliegenden 20 Jahren betrachtet, dann ist auch auf dieser Ebene eine im Trend zunehmende Ungleichverteilung auszumachen, wobei der Vergleich von Brutto- und Nettoeinkommensentwicklung eine Abnahme der staatlichen Umverteilungspolitik offenbart. Die Be- und Entlastung mit (direkten und indirekten) Steuern ist nachfolgend für den Zeitraum 1998 bis 2015 dargestellt. Während kleine Einkommen aktuell deutlich höhere Belastungen zu tragen haben als noch am Ende der 1990er Jahre, sind einkommensstarke Haushalte in erheblichem Umfang entlastet worden.

Abbildung 1: Veränderung der Steuerzahlungen 1998-2015 bezogen auf das Haushaltsbruttoäquivalenzeinkommen. Quelle: Bach u.a. (2016a: 67).

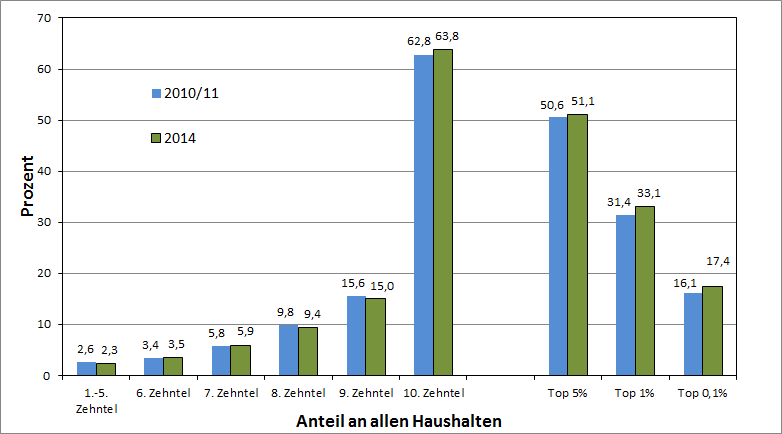

Zugenommen hat auch die Ungleichheit bei der Verteilung der Vermögen. Die neueste und genaueste Schätzung zur Verteilung des Haushaltsnettovermögens in Deutschland und weiteren europäischen Ländern ist jüngst von Bach u.a. (2018) publiziert worden. Die Arbeit beruht auf Zahlen der Bundesbank (Household Finance and Consumption Survey, kurz HFCS) aus dem Jahr 2014 und den Angaben des Manager Magazins zu den reichsten Personen in Deutschland. Auf dieser Basis kommen die Autoren für Deutschland zu einem Nettovermögen in Höhe von insgesamt knapp 9,5 Billionen Euro. Damit ist das gesamte Nettovermögen, das sich wie nachfolgend dargestellt verteilt, gegenüber der ersten Erhebung in den Jahren 2010/11 um immerhin fast 900 Millionen Euro (elf Prozent) gestiegen.

Abbildung 2: Die Verteilung des Vermögens in Deutschland in den Jahren 2010/11 und 2014. Quelle: Bach u.a. (2018).

Auffällig ist die hohe Konzentration im oberen Bereich, die sich erstaunlicher Weise in dem doch vergleichsweise kurzen zeitlichen Abstand zwischen den beiden Befragungen von gerade einmal drei bis vier Jahren merkbar erhöht hat. So besitzen im Jahr 2014 die reichsten zehn Prozent der Bevölkerung immerhin fast 64 Prozent des gesamten Vermögens – ihr Vermögen ist gegenüber der ersten Erhebung um 13 Prozent gewachsen. Noch stärker fällt die Konzentration des reichsten Prozent bzw. der reichsten 0,1 Prozent aus: Das reichste Prozent verfügt 2014 über ein Drittel des gesamten Vermögens und verzeichnet einen Vermögenszuwachs von 17,5 Prozent gegenüber 2010/11. Übertroffen wird dieser Wert mit einem Anstieg von 20,5 Prozent bei den reichsten 0,1 Prozent der Bevölkerung – diese verfügen nach den aktuellen Zahlen für das Jahr 2014 über 17,4 Prozent des gesamten Nettovermögens.

Die Situation der öffentlichen Haushalte

Insbesondere Vertreterinnen und Vertreter von Wirtschaftsverbänden mahnen häufig eine zurückhaltende Ausgabenpolitik der öffentlichen Hand an. Dabei wird ausgeblendet, dass der Staat zum Zweck der Haushaltskonsolidierung seit Anfang der 2000er Jahre seine Ansprüche an das Bruttoinlandsprodukt deutlich und – abgesehen von der kurzen Phase der internationalen Finanz- und Weltwirtschaftskrise und den Konjunkturpaketen in den Jahren 2009 und 2010 – dauerhaft um gut drei Prozentpunkte von etwa 47 bis 48 Prozent auf nur noch 44 bis 45 Prozent seit dem Jahr 2006 abgesenkt hat. Parallel zur Ausgaben- ist in den ersten Jahren nach der Jahrtausendwende auch die Einnahmenquote (staatliche Einnahmen im Verhältnis zum BIP) gesunken. Der Rückgang der deutschen Staatsquote (Ausgabenquote, inklusive Sozialversicherungen) hat dazu geführt, dass der sowieso nie besonders hohe Wert dieser Quote im internationalen Vergleich seit einiger Zeit relativ niedrig ausfällt.

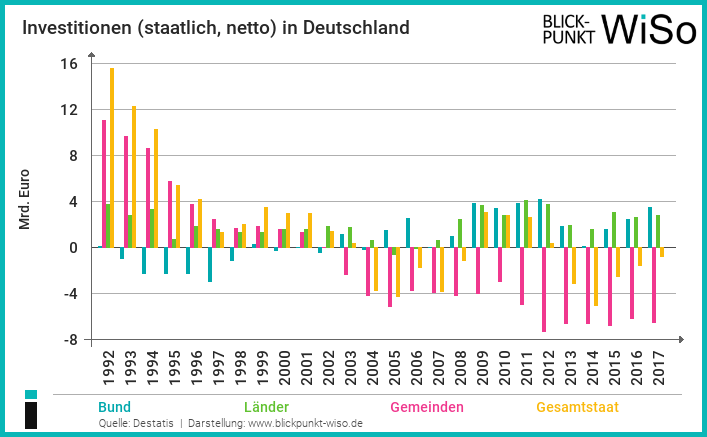

Zwar scheint sich die Lage der öffentlichen Haushalte mit Blick auf den Budgetsaldo aufgrund der guten Konjunkturentwicklung nach Überwindung der Weltwirtschaftskrise recht entspannt darzustellen, und es ergeben sich zur Zeit auch gewisse haushaltspolitische Spielräume. Allerdings besteht aufgrund der Konsolidierungspolitik, die vor dem Hintergrund massiver Steuersenkungen ab dem Jahr 2001 und der Verankerung der Schuldenbremse im Grundgesetz erfolgte, ein sehr hoher Ausgabenbedarf in wichtigen Bereichen. So ist bei den traditionellen öffentlichen Investitionen ein sinkender Trend auszumachen; aufgrund vieler Jahre mit negativen Nettoinvestitionen ist der öffentliche Kapitalstock deutlich geschrumpft.

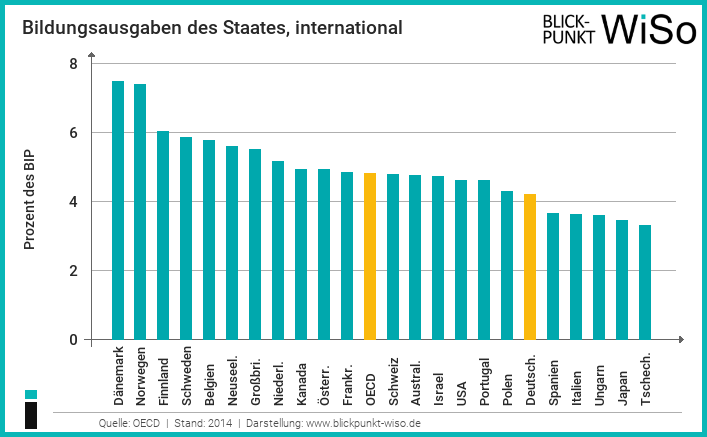

Nicht besser sieht es bei den Bildungsausgaben aus: Hier hinkt Deutschland im internationalen Vergleich hinterher und erfüllt bei sachgerechter Messung seine eigenen, vor mehr als zehn Jahren aufgestellten Ziele nicht.

Aufkommenspotenzial einer höheren Besteuerung von Vermögen

Ein Bedarf an höheren Einnahmen der öffentlichen Haushalte ist vor diesem Hintergrund offensichtlich. Aus Perspektive der Länder ist dabei insbesondere die Vermögensteuer interessant, da ihr Aufkommen komplett den Bundesländern zusteht. Zum Aufkommenspotential einer Wiedererhebung der Vermögensteuer liegen entsprechende Berechnungen von Bach u.a. vor (vgl. Bach u.a. 2016c und Bach/Thiemann 2016). Als Freibetrag werden ein oder zwei Millionen Euro unterstellt; berücksichtigt wird ferner, dass der Freibetrag auf 500.000 Euro abschmelzen kann. Zusätzlich wird berechnet, wie hoch das Aufkommen mit oder ohne einen Freibetrag für Betriebsvermögen in Höhe von fünf Milliarden Euro ausfällt. Dieses liegt bei einem Steuersatz in Höhe von einem Prozent und je nach persönlichem Freibetrag bei knapp 11 bis 22,6 Milliarden Euro. Das Aufkommen steigt auf bis zu 25 Milliarden Euro im Falle eines progressiven Tarifs: Unterstellt wird ein Grenzsteuersatz in Höhe von 1,25 Prozent ab 10 Millionen Euro und von 1,5 Prozent ab 20 Millionen Euro.

Betroffen von einer solchen Vermögensteuer wäre letztlich fast ausschließlich das reichste Prozent der Bevölkerung; je nach Ausgestaltung konzentrierte sich die Belastung mit bis zu 90 Prozent bei den reichsten 0,1 Prozent der Bevölkerung.

Nach diesen Berechnungen wäre eine Vermögensteuer auch mit einem vertretbaren Aufwand zu erheben. Die Autoren kommen auf Basis einer detaillierten Schätzung zu dem Ergebnis, dass die Erhebungskosten je nach Ausgestaltung mit 0,7 bis 1,1 Milliarden Euro anzusetzen sind. Dies entspricht rund 4,5 bis gut 8 Prozent des Aufkommens – dies sind vertretbare Werte, die außerdem mit einem sinnvollen Beschäftigungsaufbau in der Steuerverwaltung einhergehen.

Sinnvoll wäre – dies sei hier zumindest am Rande erwähnt – gerade aus Sicht der Bundesländer neben der Wiedererhebung der Vermögen- auch eine Reform der Erbschaftsteuer. Diese Steuer fällt in Deutschland im Vergleich zu anderen Industrieländern auch nach der letzten Reform im Jahr 2016 sehr mäßig aus, vor allem, weil die Erben großen Betriebsvermögens aufgrund zahlreicher Vergünstigungen und Ausweichmöglichkeiten weiterhin kaum belastet werden.

Gesamtwirtschaftliche Wirkung

Die mögliche Einführung der Vermögensteuer wird insbesondere aufgrund von befürchteten negativen Effekten kritisch gesehen. Ein besonders krasses Beispiel ist eine von der Wirtschaftsprüfungsgesellschaft Ernst & Young und dem ifo Institut (2017) veröffentlichte und im Auftrag des Bundeswirtschaftsministeriums erarbeitete Expertise. Auf Basis einer Modellrechnung wird im Falle einer Vermögensteuer in Höhe von 1,2 Prozent in der langen Frist ein um sieben Prozent vermindertes Bruttoinlandsprodukt gegenüber der Referenzentwicklung prognostiziert – dies geht mit einer Verminderung der Beschäftigung von fast drei Prozent einher. Dieses Ergebnis kommt auf Grundlage eines vollkommen realitätsfernen Modells zustande. Unter anderem wird unterstellt, dass zusätzliche, durch die Staatsnachfrage finanzierte Ausgaben keine Auswirkungen auf das Wirtschaftswachstum hätten (ebd.: 48).

Tatsächlich müssen gesamtwirtschaftliche Nachfrage- und Kreislaufeffekte bei der Abschätzung der gesamtwirtschaftlichen Wirkungsanalyse Berücksichtigung finden. Im Rahmen der gesamtwirtschaftlichen Bewertung ist zunächst einmal relevant, dass diese Steuer sehr reiche Haushalte zahlen, die ihren Konsum kaum einschränken werden. Und auch die Gewinnlage des Unternehmenssektors ist in den vergangenen Jahren so gut, dass kaum mit einer Schmälerung der Investitionstätigkeit aufgrund der höheren Besteuerung zu rechnen ist (Ohnehin spricht wenig dafür, dass die Besteuerung von Gewinnen Einfluss auf die Investitionstätigkeit von Unternehmen hat). Außerdem muss berücksichtigt werden, dass die höheren Ausgaben der öffentlichen Hand – etwa für höhere Investitionen oder für eine Steigerung der Bildungsausgaben – die gesamtwirtschaftliche Nachfrage steigert.

Bewertung und Ausblick

Über einen längeren Zeitraum ist die Ungleichverteilung der Einkommen in Deutschland gestiegen und dürfte sich durch entsprechende Wechselwirkungen auch auf die Vermögensverteilung ausgewirkt haben. Eine Besteuerung hoher Vermögen sollte versuchen, dieser Konzentration entgegenzuwirken und für die strukturell unterfinanzierten öffentlichen Haushalte zusätzliche Einnahmen generieren. Bach u.a. (2016) haben die potenziellen Einnahmen aus einer Besteuerung der Vermögen in Deutschland berechnet. Angesichts des großen Reichtums, der sich gerade bei dem reichsten Prozent der Vermögensverteilung konzentriert, erbringt selbst eine moderate Besteuerung hoher Vermögen bedeutende Einnahmeverbesserungen für die öffentliche Hand. In Anbetracht der hohen staatlichen Ausgabenbedarfe sowie der großen und steigenden Ungleichverteilung von Vermögen in Deutschland erscheint von den vorgestellten Modellen das mit dem höchsten Einnahmevolumen am sinnvollsten. Bei diesem Modell weist der persönliche Freibetrag eine Höhe von einer Millionen Euro auf, dieser Freibetrag wird allerdings auf 500.000,- Euro abgeschmolzen. Es gibt keinen separaten Freibetrag für das Betriebsvermögen, und der progressive Steuersatz steigt von 1 auf 1,5 Prozent. Eine so erhobene Vermögensteuer, deren Aufkommen den Ländern zufließt, würde jährlich insgesamt 25 Milliarden Euro in die Landeskassen spülen.

Laut einer repräsentativen Befragung im Auftrag der Friedrich-Ebert-Stiftung befürworten 68 Prozent der Bevölkerung die Wiedererhebung der Vermögensteuer (Mau/Heuer 2016). Trotzdem sind in den vergangenen Jahren keine ernstzunehmenden politischen Initiativen zur Wiedererhebung der Vermögensteuer erfolgt. Der entscheidende Grund hierfür dürfte sein, dass der Bundestag in seinen Entscheidungen viel stärker den Interessen derjenigen folgt, die höhere Einkommen beziehen und höheren Berufsgruppen angehören. Die Anliegen derjenigen hingegen, die wenig Geld haben oder unteren sozialen Gruppen angehören, finden nachgewiesenermaßen weniger Beachtung – und dies unabhängig von der Frage, ob die CDU oder die SPD den Bundeskanzler bzw. die Bundeskanzlerin gestellt hat (Elsässer u.a. 2017).

Dennoch – oder gerade deshalb – lohnt es sich, für eine angemessene Besteuerung von Vermögen zu kämpfen. Die gesellschaftlichen Mehrheiten dafür gibt es.

Literatur

Anselmann, Christina (2013): Spitzeneinkommen und Ungleichheit. Die Entwicklung der personellen Einkommensverteilung in Deutschland, Marburg.

Bach, Stefan/Thiemann, Andreas (2016): Hohes Aufkommenspotential bei Wiedererhebung der Vermögensteuer, in: DIW Wochenbericht 4/2016.

Bach, Stefan/Houben, Henriette/Maiterth, Ralf/Ochmann, Richard (2014): Aufkommens- und Verteilungswirkungen von Reformalternativen für die Erbschaft- und Schenkungsteuer, DIW Berlin: Politikberatung kompakt 83, Berlin.

Bach, Stefan/Beznoska, Martin/Steiner, Viktor (2016a): Wer trägt die Steuerlast in Deutschland? Verteilungswirkungen des deut¬schen Steuer- und Trans¬fersystems. DIW Politikberatung Kompakt 114, September, Berlin.

Bach, Stefan/Beznoska, Martin/Steiner, Viktor (2016b): Wer trägt die Steuerlast in Deutschland? Steuerbelastung nur schwach progressiv, in: DIW Wochenbericht 51+52/2016.

Bach, Stefan/Beznoska, Martin/Thiemann, Andreas (2016c): Aufkommens- und Verteilungswirkungen einer Wiedererhebung der Vermögensteuer in Deutschland. DIW Berlin: Politikberatung kompakt 108, Berlin.

Bach, Stefan/Thiemann, Andreas/Zucco, Aline (2018): Looking for the Missing Rich: Tracing the Top Tail oft he Wealth Distribution, DIW Discussion Papers 1717, Berlin.

Bosch, Gerhard/Kalina, Thorsten (2017a): Wachsende Ungleichheit in der Prosperität. Einkommensentwicklung 1984 bis 2015 in Deutschland, IAQ-Forschung 03-2017.

Bosch, Gerhard/Kalina, Thorsten (2017b): Die deutsche Mittelschicht aus der Arbeitsmarktperspektive, in: Eicker-Wolf, Kai/Truger, Achim (Hg.), Ungleichheit – ein »gehyptes Problem«? Zur Entwicklung von Einkommens- und Vermögensverteilung in Deutschland, Marburg.

Deutsche Bundesbank (2016): Vermögen und Finanzen privater Haushalte in Deutschland: Ergebnisse der Vermögensbefragung 2014, in: Monatsbericht März 2016.

Eicker-Wolf, Kai (2017): Wirtschaftswunderland. Eine Abrechnung mit der Wirtschaftspolitik von Gerhard Schröder bis heute, Marburg.

Eicker-Wolf, Kai/Truger, Achim (2017): Verteilungsgerechtigkeit in Deutschland: Der Beitrag der Finanz- und Steuerpolitik in: Eicker-Wolf, Kai/Truger, Achim (Hg.), Ungleichheit in Deutschland – ein »gehyptes Problem«? Über die Verteilungsrealität und Möglichkeiten ihrer Gestaltung, Marburg.

Elsässer, Lea/Hense, Svenja/Schäfer, Armin (2017): »Dem deutschen Volke«? Die ungleiche Responsivität des Bundestags, in: Zeitschrift für Politikwissenschaft 27, S. 161–180 (online: http://www.armin-schaefer.de/wp-content/uploads/2014/05/Els%C3%A4sser-Hense-Sch%C3%A4fer-17-1.pdf).

Ernst Young GmbH Wirtschaftsprüfungsgesellschaft/ifo Institut (2017): Ökonomische Bewertung verschiedener Vermögensteuerkonzepte, Kurzexpertise für das Bundesministerium für Wirtschaft und Energie, Berlin.

Kalina, Thorsten/Weinkopf, Claudia (2017): Niedriglohnbeschäftigung 2015 – bislang kein Rückgang im Zuge der Mindestlohneinführung, IAQ-Report 06-2017.

Mau, Steffen/Heuer, Jan-Ocko (2016): Wachsende Ungleichheit als Gefahr für nachhaltiges Wachstum Wie die Bevölkerung über soziale Unterschiede denkt, Bonn.

Piketty, Thomas (2014): Das Kapital im 21. Jahrhundert, München.

Schreiner, Patrick (2017): Löhne und Verteilung, in: Eicker-Wolf, Kai/Truger, Achim (Hg.), Ungleichheit – ein »gehyptes Problem«? Zur Entwicklung von Einkommens- und Vermögensverteilung in Deutschland, Marburg.

Spannagel, Dorothee (2015): Trotz Aufschwung: Einkommensungleichheit geht nicht zurück. WSI-Verteilungsbericht 2015, WSI-Report Nr. 26.

Die Ausführungen beruhen zum Teil auf Eicker-Wolf (2017: 53 ff.) und Eicker-Wolf/Truger (2017).

Kai Eicker-Wolf ist Wirtschaftswissenschaftler und Gewerkschaftssekretär.

URL: https://www.blickpunkt-wiso.de/post/vermoegensteuer-gegen-ungleichheit-und-gegen-die-unterfinanzierung-der-oeffentlichen-haushalte--2270.html | Gedruckt am: 17.04.2024